Saccsa ofrece la mejor solución para automatizaci-ón de la Conciliación Bancaria

Las operaciones financieras de una empresa son la base para tener solvencia en la totalidad de las tareas que realiza una organización; mantener en control las bases operativas de la tesorería son de vital importancia para la gestión del todo. La conciliación bancaria es un proceso que tiene por sí misma la relevancia para que las cuentas cuadren y se verifiquen las transacciones tanto de cobros, pagos, gastos financieros y presupuestos, por ende debe realizarse con total exactitud.

La conciliación bancaria es uno de los puntos claves para controlar la tesorería y el estado actual de la empresa.

Saccsa

¿Cómo funciona la conciliación bancaria?

La conciliación bancaria consiste en comprobar los registros de los libros contables de la empresa con los extractos de las cuentas corrientes bancarias con el fin de detectar posibles diferencias y realizar las correcciones o ajustes que sean necesarios. A través de esta operación, se verifica que la cuentas bancarias reflejan a fidelidad lo que ocurre en las cuentas de la empresa.

A pesar de que es un proceso relativamente sencillo, el factor de error siempre es latente por las variantes que resultan al tener que coincidir entre distintas cuentas tanto de clientes como de proveedores.

Si bien el error humano es un factor que es inevitable, es posible eliminar las mayoría de las fallas al realizar la conciliaci´ón bancaria al automatizar los procesos contables y conectar directamente Host-to-Host con las instituciones financieras para que se realicen el procedimiento con la exactitud que se requiere.

Algunos errores comunes que se pueden evitar con la conciliación bancaria automatizada por ejemplo es cuando las transacciones se registran en los libros de la empresa en cierto día y éstos pueden aparecer reflejados en el estado de cuenta o extracto bancario al mes siguiente. Estos errores son eliminados por completo al otorgarle la capacidad de conexión a los procesos de tesorería de una empresa.

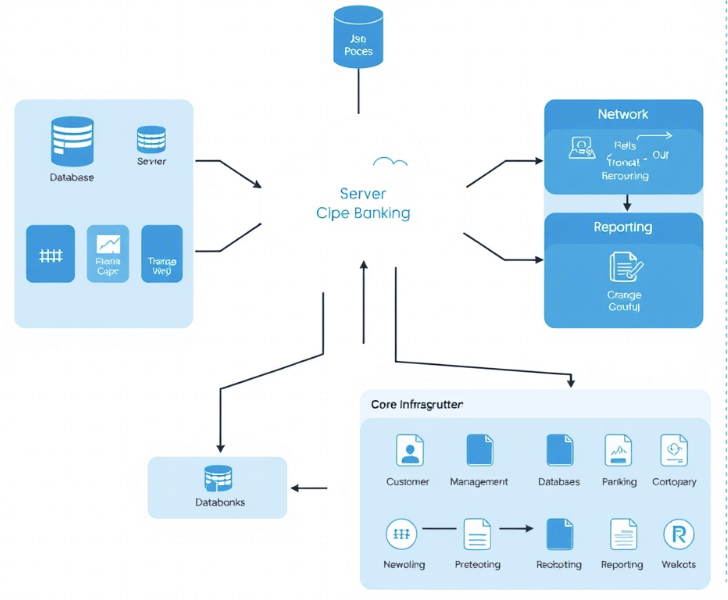

La solución de Saccsa se encarga de mostrar los movimientos financieros tales como las entradas, salidas de efectivos y gastos financieros en las cuentas bancarias, y así conciliar con los bancos en un mismo lugar. La solución de Saccsa se conecta directamente con el host del banco y de inmediato relacionar todos los importes.

Beneficios de una conciliación bancaria automatizada

La importancia que tiene la conciliación bancaria automatizada es minimizar posibles errores, identificar pagos duplicados, fraudes, robo y asegurar que todos los movimientos efectuados en la cuenta bancaria como entradas y salidas de dinero que están asociadas a una operación mientras se encuentran debidamente contabilizadas y documentadas para otorgar la facilidad a los departamentos correspondientes información contundente sobre el efectivo disponible, el que sale y el que entra.

Una vez ejecutado este proceso el saldo de proveedores, clientes y bancos se muestran los datos reales financieros dando un panorama real sobre el efectivo disponible durante ese periodo de tiempo.

Los principales beneficios de automatizar la conciliación bancaria son:

- Comprobar los pagos y cobros.

Mientras más volumen de trabajo se genere, la conciliación bancaria tendrá más operaciones, por ello la automatización se convertirá en la mejor herramienta para comprobar las transacciones hechas en un periodo de tiempo determinado. Se podrá tener claro a qué proveedores se han realizado los pagos y mantener al día con los cobros a clientes, sabiendo la fecha de los vencimientos. - Prevenir pérdidas.

La conciliación bancaria es vital para evitar pérdidas en el negocio. Al automatizar la conciliación bancaria se detectan las facturas no cobradas también posibles cargos erróneos al comparar de inmediato los datos e importes. - Toma de decisiones. Entre más información se reconozca sobre el estado financiero de una empresa, mejores decisiones se pueden tomar.

La conciliación bancaria bien realizada permite tomar decisiones estratégicas, basándose en datos fiables y en tiempo real con el fin de que los reportes otorguen un panorama amplio sobre las áreas más exitosas y rediseñar aquellas que no están dando los beneficios esperados. - Control total del efectivo entrante y saliente.

La conciliación bancaria automatizada es también capaz por sí misma de comprobar la veracidad de la información contable, de manera que con base en reportes precisos conforme a la información obtenida del día a día se tiene una imagen exacta de la situación económica. Tener la contabilidad al día y conocer los saldos permite distribuir de manera más eficiente los recursos con los que se cuenta para propiciar un crecimiento sostenido y viable a lo largo del tiempo. - Mejor utilización del tiempo y trabajo. La automatización or sí misma trae el beneficio de poder usar los recursos del tiempo en otras áreas y optmizar el trabajo al no tener que perder horas haciendo los procesos de manera manual, además de actuar como un catalizar del trabajo.

Saccsa es la solución para la conciliación bancaria automatizada

El software financiero de Saccsa para conciliación bancaria registra y almacena la información contable y administrativa de los clientes, de manera que la conciliación bancaria contable puede realizarse de manera automática.

El proceso que realiza la solución al automatizar las cuentas

- Seleccionar la cuenta y el rango de fechas para los cuales se realizará la conciliación.

- Conexión host to host a la entidad bancaria.

- Cargar los respectivos estados de cuenta bancarios.

- Confirmar la conciliación bancaria que la solución hará en automático, relacionando los movimientos que coincidan en fecha y monto.

- Reporte de gastos financieros, entradas y salidas de efectivo con montos y fechas exactas.

En caso de que los saldos no coincidan, la solución permite realizar los ajustes necesarios.

En Saccsa buscamos el éxito económico de las tesorerías de todas las empresas al generar software especializado en todas las tareas que implican la gestión de tesorerías y por ello ofrecemos el sistema más efectivo del mercado en la conciliación bancaria y gastos financieros para que la empresa prospere y continúe el rumbo hacia elevar los movimientos financieros. únete a los miles de clientes que ya cuentan con la ayuda de Saccsa y descarga la demo de forma gratuita aquí.